瑞尔集团有限公司(以下简称“瑞尔集团”)于2022年3月22日正式上市,全球发行股份数量为46,527,500股,每股发行价格为14.62港元。

在本次赴港上市过程中,沙利文公司主要承担以下任务:帮助公司准确客观地认识其在目标市场中的定位,用客观的市场数据发掘、支撑和凸显公司的竞争优势,配合公司、投行以及其他中介完成招股书相关部分(如概览、竞争优势与战略、行业概览、业务等重要章节)的撰写,协助公司完成与联交所和投资者的沟通,帮助投资者快速的理解市场生态和竞争格局,辅助公司完成联交所关于行业方面的各种问题的反馈等。

中国消费医疗服务市场行业概览

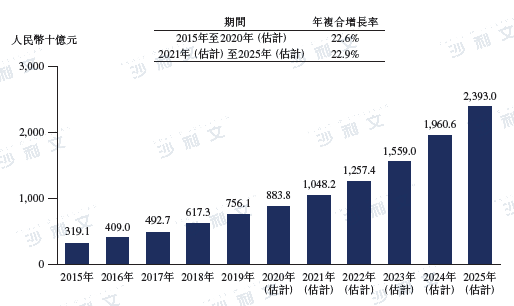

可支配收入的增长及健康意识的提高,促使医疗市场由疾病驱动的市场(即治疗已经生病的人)转型为健康驱动的市场(即提供医疗服务以积极改善中国消费者的健康水平)。中国消费型医疗服务的总市场规模由2015年的人民币3,191亿元扩大至2020年的人民币8,838亿元,年复合增长率为22.6%。2021年至2025年,预期将以22.9%的年复合增长率加速增长,到2025年底达到人民币23,930亿元。

中国消费型医疗服务的市场规模

2015年至2025年(估计)

资料来源:沙利文报告

凭借更先进的设施、更广泛的医疗治疗范围及对患者体验的重视,民营医疗提供商对中国消费者的吸引力提升。鉴于消费者喜好的转变趋势及消费型医疗服务行业不断增长带来的广泛裨益,中国政府已颁布一系列对民营医疗提供商有利的政策,推动民营领域的私人投资增加。随着私人资本对此行业的注资增加,消费型医疗服务提供商能够进一步提升患者体验。

中国口腔医疗服务市场概览

于20世纪90年代前,中国的口腔医疗服务市场乃由公共医疗机构主导。然而,公众对口腔医疗服务不断增长的需求已超出现有数量公共医疗机构的负荷。这使得民营医疗机构的数量增长以及民营口腔医疗服务领域的市场规模增长。自20世纪90年代以来,民营口腔医疗服务提供商在提高公众口腔健康意识及推动口腔医疗服务消费需求方面发挥着重要作用。中国多个地区的口腔诊所数量快速增长。随着较大型的民营口腔医疗服务提供商达到了足够规模,连锁经营模式获得应用以实现更广阔的地域覆盖。

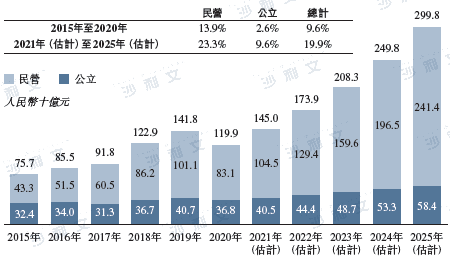

近年来,人口老龄化及公众对口腔健康意识的提高,导致中国对口腔医疗服务的需求不断增长。随着公民医疗支出的增加及医疗保险服务的改善,中国口腔医疗服务的市场持续扩大。中国口腔医疗服务的市场规模由2015年的人民币757亿元增加至2020年的人民币1,199亿元,年复合增长率为9.6%。尽管受COVID-19的影响2020年市场规模略有下降,但预期市场规模将于预测期间内按年复合增长率19.9%继续增长,于2025年前达到人民币2,998亿元。增长预期将集中于民营部门,其市场规模预期将于2025年前达到人民币2,414亿元。

口腔医疗服务市场的市场规模,按公立及民营部门划分

2015年至2025年(估计)

资料来源:沙利文报告

对于中国市场,民营服务提供商经营的口腔医疗机构数量更多。这是因为民营部门主要由口腔诊所组成,对运营、监管及资本要求较低,因此地域覆盖更广。作为口腔诊所的分支,民营口腔诊所在地理上广泛分布,以多种业务模式应对不同市场定位。除普通口腔疾病外,民营口腔诊所亦提供美容及慢性病保健项目、治疗前咨询及其他个性化客户服务。公立部门主要包括口腔医院(主要向一二线城市的客户提供全面且多元的口腔治疗)及设有口腔科的综合医院(通常位于为满足大众人群的普通口腔治疗需求的城市及农村地区)。口腔医疗机构的数量一直在增长,由2015年的64,100家增加至2020年的87,700家,年复合增长率为6.5%。预期2025年口腔医疗机构的数量将达到144,500家,年复合增长率为10.4%。尤其是,民营口腔诊所占2020年中国口腔医疗服务市场总额的51.9%,而口腔医院及设有口腔科的综合医院合计占总市场份额的48.1%。

民营口腔医疗服务的市场规模由2015年的人民币433亿元增长至2020年的人民币831亿元,年复合增长率为13.9%,并预期将会于2025年前达到人民币2,414亿元,预测期间的年复合增长率为23.3%。此外,中国民营口腔医疗服务提供商的数量由2015年的58,000家增加至2020年的79,800家,年复合增长率为6.6%,并预期将于2025年前达到133,000家,预测期间的年复合增长率为10.6%。

沙利文公司在消费医疗行业拥有丰富的研究经验,协助知名企业成功登陆资本市场,成功上市案例包括:雍禾医疗(2279.HK)、固生堂(2273.HK)、先瑞达(6669.HK)、康圣环球(9960.HK)、医脉通(2192.HK)、朝聚眼科(2219.HK)、诺辉健康(6606.HK)、心通医疗(2160.HK)、瑞丽医美(2135.HK)、宏力医疗(9906.HK)、欧康维视生物(1477.HK)、海吉亚(6078.HK)、泛生子(GTH.NASDAQ)、沛嘉医疗(9996.HK)、医美国际(AIH.NASDAQ)、德视佳(1846.HK)、华检医疗(1931.HK)、锦欣生殖(1951.HK)、新氧科技(SY.NASDAQ)、亮晴控股(8603.HK)、平安好医生(1833.HK)、希玛眼科(3309.HK)、爱康医疗(1789.HK)、弘和仁爱(3869.HK)、新世纪医疗(1518.HK)、卓珈控股(8358.HK)、康华医疗(3689.HK)、瑞慈医疗(1526.HK)、医思医疗(2138.HK) 、联合医务(0722.HK) 康宁医院(2120.HK) 、环球医疗(2666.HK) 、和美医疗(1509.HK) 、爱康国宾(KANG.NASDAQ) 、泰和诚医疗(CCM.NYSE) 、凤凰医疗(1515.HK) 等。

推荐阅读

13. 沙利文助力泛生子成功赴美上市(NASDAQ:GTH)

15. 沙利文助力医美国际成功赴美上市(NASDAQ:AIH)

24. 沙利文助力弘和仁爱医疗成功赴港上市(3869.HK)