健康元药业集团股份有限公司(以下简称“健康元”)于苏黎世时间2022年9月26日正式在瑞士证券交易所挂牌上市,GDR最终发行价格为每份14.42美元。公司此次发行的GDR数量6,382,500份,所代表的基础证券A股股票63,825,000股,募集资金总额约为9,204万美元。

在本次赴瑞交所上市过程中,沙利文公司主要承担以下任务:帮助发行人准确客观地认识其在目标市场中的定位,用客观的市场数据发掘、支撑和凸显发行人的竞争优势,配合发行人、全球协调人以及其他专业中介机构完成招股书相关部分(如概览、关键竞争优势、行业与市场概览、业务等重要章节)的撰写,协助发行人完成与瑞交所和投资者的沟通,帮助投资者快速理解市场生态和竞争格局等。

健康元是一家商业化能力强大、研发布局广、持续发展的综合性药企。就研发投入而言,2021年,健康元研发投入占比高于10%,于中国上市综合性制药企业中位列第五。健康元围绕呼吸道、消化道、辅助生殖等多领域布局,上述布局领域用药人群大且未满足的临床需求多。

健康元实现连续十五年的营收增长,2021年,以收入计,健康元于中国上市综合性制药企业中位列第六。2021年,以终端销售额计,公司于中国呼吸系统疾病吸入制剂市场、中国质子泵抑制剂药物市场、中国促性激素药物市场中均位列前五,国产厂商中位列前三。2022年上半年,健康元研发投入8.05亿元,同比增长15.39%。截至6月底,健康元在研项目共计249项,其中,重组新冠病毒融合蛋白疫苗已被纳入序贯加强免疫紧急使用,高壁垒复杂制剂高达43项。

中国呼吸系统疾病药物市场分析

呼吸系统疾病是一种常见病、多发病,可由吸烟、空气污染、气候等多种因素引起。哮喘、慢性阻塞性肺疾病(COPD)作为代表性的呼吸系统疾病,具有发病率高、致死率高、病程长等特点,受人口老龄化、生活习惯改变等因素影响,预计未来呼吸系统疾病患者人数将持续增长,临床用药需求巨大。2017年,中国呼吸系统疾病药物市场规模为人民币764亿元,受集采影响,2021年,中国呼吸系统疾病药物市场规模有所下降,为751亿元。随着我国呼吸系统疾病的诊断率与规范治疗率的提升、临床用药需求的持续增长,预计未来中国呼吸系统疾病药物市场规模将逐步攀升。

中国呼吸系统疾病吸入制剂市场分析

吸入制剂是哮喘、COPD等慢性呼吸系统疾病的首选给药剂型,具有起效快、生物利用度较高、副作用较小等特点。其可避免肝脏首过效应直达靶器官,能在提高肺局部药物浓度的同时,降低全身毒性与耐药风险,为慢性呼吸系统疾病的长期维持治疗提供优质解决方案。2017年,中国呼吸系统疾病吸入制剂市场规模为125亿元,2021年,中国呼吸系统疾病吸入制剂市场规模为195亿元,该期间的复合年增长率为11.7%。随着国内呼吸系统疾病用药逐渐规范,我国呼吸系统疾病吸入制剂市场将进一步增长。

当前中国呼吸系统疾病吸入制剂大部分市场份额仍主要被外资药企所占据。吸入制剂作为高壁垒复杂制剂,研发门槛高,小规格吸入制剂的研发难度更甚。2001年首款进口吸入用布地奈德混悬液于我国获批后,存在长达近20年的市场垄断。2020年,健康元两种规格的吸入用布地奈德混悬液相继获批,其中小规格吸入用布地奈德混悬液为国产首仿。

慢性呼吸系统疾病临床需求大且存在长期用药需求,2021年吸入用布地奈德混悬液被纳入第五次国家药品集中采购,这为刚上市不久的国产产品提供了有利的院端投放机会,使得国产产品于院端的渗透率得以提升。2022年上半年,健康元呼吸系统疾病领域实现5.61亿元收入,同比增长259%。受进口替代鼓励政策推动以及国内创新研发技术的提升,国产创新吸入制剂将有望于未来打破国内呼吸系统疾病吸入制剂市场的进口垄断格局。

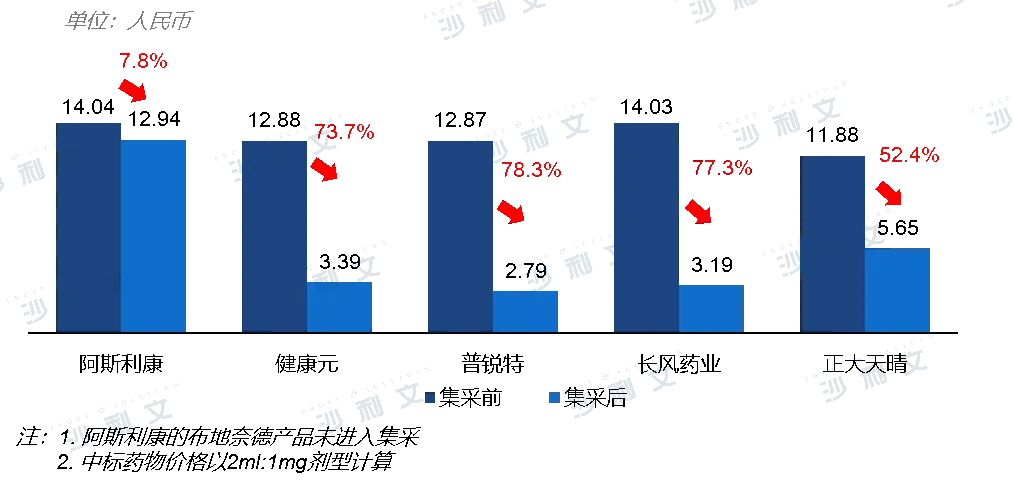

吸入用布地奈德混悬液集采前后中标价对比

资料来源:CDE,沙利文分析

中国消化道疾病药物市场分析

消化道药物主要包括抗酸药物、抗胀气药物、抗溃疡药物、利胆药物、保肝药物、止吐药物等,其中抗酸药物、抗胀气药物与抗溃疡药物被广泛应用于消化道溃疡、胃食管反流等胃酸、胃肠胀气相关疾病的治疗。受饮食作息不规律、生活节奏加快、生活压力增大等因素影响,消化道疾病临床用药需求不断攀升。2017年,中国消化道疾病药物市场规模为人民币1,312亿元,2021年,中国消化道疾病药物市场规模为人民币1,428亿元,该期间的复合年增长率为2.2%,预计未来中国消化道疾病药物市场将持续平稳增长。

中国质子泵抑制剂药物市场分析

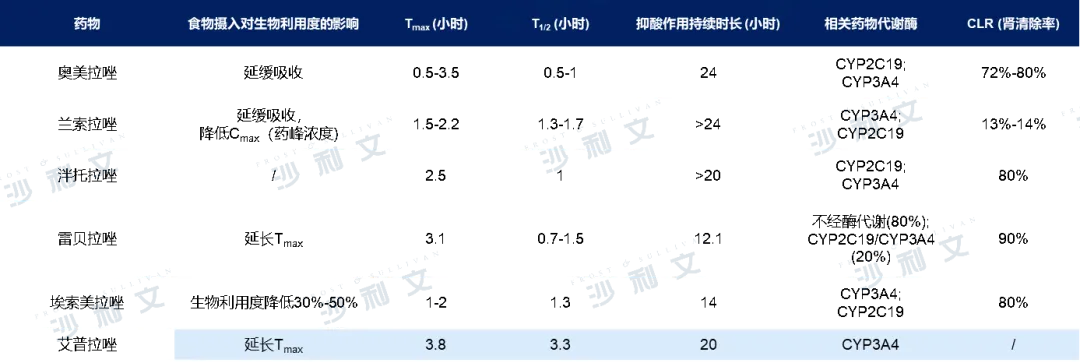

质子泵抑制剂是目前抑制胃酸分泌作用最强的药物之一,临床上常用于治疗胃食管反流、十二指肠溃疡等消化道疾病。2017年,中国质子泵抑制剂药物市场规模为人民币251亿元,受集采影响,2021年,中国质子泵抑制剂药物市场规模有所下滑,为人民币227亿元。常用的质子泵抑制剂包括奥美拉唑、兰索拉唑、泮托拉唑、雷贝拉唑、埃索美拉唑与艾普拉唑,其可通过抑制H+/K+-ATP酶类化合物以阻断胃酸分泌。

健康元消化道疾病领域的核心产品注射用艾普拉唑钠,作为该通用名下唯一一款产品,拥有受食物摄入影响较小、起效平稳持久、不受CYP2C19(药物代谢酶)基因多态性影响安全性更高等特点。2021年底,该产品国家医保谈判续约,产品单价由156元降至71元,降幅达54.5%。尽管产品单价受国谈续约影响,但鉴于艾普拉唑钠突出的临床应用价值,2022年上半年,健康元该疾病领域收入仍十分可观,高达17.81亿元,在未来国谈续约将进一步提升产品于院端的覆盖率,前景可期。

质子泵抑制剂比较分析

资料来源:文献整理,药品说明书,沙利文分析

中国性激素及生殖系统调节药物市场分析

性激素及生殖系统调节药物包括雌激素、雄激素、孕激素、抗雄激素、全身激素避孕药、促腺性激素及其它促排卵药物等。2017年,中国性激素及生殖系统调节药物市场规模为214亿元,2021年,中国性激素及生殖系统调节药物市场规模为263亿元,该期间的复合年增长率为5.3%,预计该市场未来将进一步增长。

亮丙瑞林作为代表性的促腺性激素类药物,可用于治疗子宫内膜异位症、子宫肌瘤等多种内分泌疾病,临床需求大,但其口服无效,需注射使用。当前国内注射用亮丙瑞林仅3款产品获批,且皆为微球制剂,市场格局相对平衡,可呈平稳持续增长。注射用亮丙瑞林微球为医保乙类品种,已被纳入多个临床指南及专家共识,临床应用广泛。微球制剂,可有效提升药物的生物利用度,并实现长效、靶向给药,从而减少给药剂量与给药频次,使患者依从度得到改善。微球制剂研发难度高,健康元是截至目前成功实现缓释微球商业化的三家国产厂商之一。

沙利文融合全球61年的咨询经验,24年竭诚服务蓬勃发展的中国市场,以全球化的视野,说明客户加速企业成长步伐,取得行业内增长、科创、领先的标杆地位。大健康产业是沙利文最核心的专注研究领域之一。近20多年来,沙利文团队为数百家国内外优秀的生物制药、医疗器械、医疗服务及互联网医疗企业提供了融资财务顾问、IPO行业顾问、战略咨询、管理咨询等服务。其中成功上市案例包括:叮当健康(9886.HK)、百奥赛图(2315.HK)、智云健康(9955.HK)、美因基因(6667.HK)、Prenetics(PRE.NASDAQ)、云康集团(2325.HK)、瑞科生物(2179.HK)、乐普生物(2157.HK)、清晰医疗(1406.HK)、百心安(2185.HK)、雍禾医疗(2279.HK)、凯莱英(6821.HK)、北海康成(1228.HK)、固生堂(2273.HK)、鹰瞳科技(2251.HK)、三叶草生物(2197.HK)、微创机器人(2252.HK)、和誉开曼(2256.HK)、堃博医疗(2216.HK)、先瑞达(6669.HK)、康圣环球(9960.HK)、医脉通(2192.HK)、腾盛博药(2137.HK)、康诺亚(2162.HK)、朝聚眼科(2219.HK)、归创通桥(2190.HK)、和黄医药(0013.HK)、科济药业(2171.HK)、兆科眼科(6622.HK)、大自然药业(UPC.NASDAQ)、赛生药业(6600.HK)、昭衍新药(6127.HK)、诺辉健康(6606.HK)、天演药业(ADAG.NASDAQ)、贝康医疗(2170.HK)、健倍苗苗(2161.HK)、微创心通(2160.HK)、瑞丽医美(2135.HK)、加科思药业(1167.HK)、和铂医药(2142.HK)、京东健康(6618.HK)、德琪医药(6996.HK)、荣昌生物(9995.HK)、药明巨诺(2126.HK)、先声药业(2096.HK)、云顶新耀(1952.HK)、嘉和生物(6998.HK)、再鼎医药(9688.HK)、欧康维视(1477.HK)、永泰生物(6978.HK)、海普瑞药业(9989.HK)、开拓药业(9939.HK)、沛嘉医疗(9996.HK)、康方生物(9926.HK)、诺诚健华(9969.HK)、天境生物(IMAB.NASDAQ)、康龙化成(3759.HK)、中国抗体(3681.HK)、东曜药业(1875.HK)、亚盛医药(6855.HK)、复宏汉霖(2696.HK)、翰森制药(3692.HK)、迈博药业(2181.HK)、方达控股(1521.HK)、维亚生物(1873.HK)、基石药业(2616.HK)、君实生物(1877.HK)、药明康德(2359.HK)、信达生物(1801.HK)、华领医药(2552.HK)、百济神州(6160.HK)、歌礼制药(1672.HK)、药明生物(2269.HK)、华润医药(3320.HK)、雅各臣科研制药(2633.HK)、和黄中国医药(HCM.NASDAQ)、金斯瑞生物科技(1548.HK)、BBI生命科学(1035.HK)等。以交表项目量统计,沙利文医疗团队在赴港医疗IPO中保持绝对的领先地位,2018至2021年始终为市场份额第一名。

自2019年7月科创板首批公司挂牌以来,沙利文报告也被广泛引用于业内领先的科创板上市公司的招股文件中,包括:诺诚健华(688428.SH)、奥浦迈生物(688293.SH)、微创电生理(688351.SH)、盟科药业(688373.SH)、益方生物(688382.SH)、集萃药康(688046.SH)、海创药业(688302.SH)、荣昌生物(688331.SH)、仁度生物(688193.SH)、首药控股(688197.SH)、和元生物(688238.SH)、亚信安全(688225.SH)、希荻微(688173.SH)、迈威生物(688062.SH)、亚虹医药(688176.SH)、百济神州(688235.SH)、嘉和美康(688246.SH)、迪哲医药(688192.SH)、诺唯赞(688105.SH)、成大生物(688739.SH)、格科微(688728.SH)、华熙生物(688363.SH)、君实生物(688180.SH)、泽璟制药(688266.SH)、百奥泰(688177.SH)、神州细胞(688520.SH)等,被认为是业内最具实力、最具专业度、最具影响力的行业研究机构之一。我们希望与企业一起,洞悉行业前瞻,抓住发展契机,共同推动中国大健康产业的创新和升级,铸就健康未来。

推荐阅读

05. 沙利文助力Prenetics成功赴美上市(NASDAQ:PRE)

29. 沙利文助力大自然药业成功赴美上市(NASDAQ:UPC)

32. 沙利文助力天演药业成功赴美上市(NASDAQ:ADAG)

54. 沙利文助力天境生物成功赴美上市(NASDAQ:IMAB)

73. 沙利文助力雅各臣科研制药成功赴港上市(2633.HK)

74. 沙利文助力和黄中国医药成功赴美上市(NASDAQ:HCM)